12月8日,证监会发布《关于加强公开募集证券投资基金证券交易管理的规定》(以下简称《规定》),并公开征求意见,标志着公募基金行业第二阶段费率改革工作正式启动。

具体来看,第二阶段费率改革举措主要包括,合理调降公募基金的证券交易佣金费率,持续完善证券交易佣金分配制度,强化公募基金证券交易佣金分配行为监管,进一步优化公募基金行业费率披露机制等。

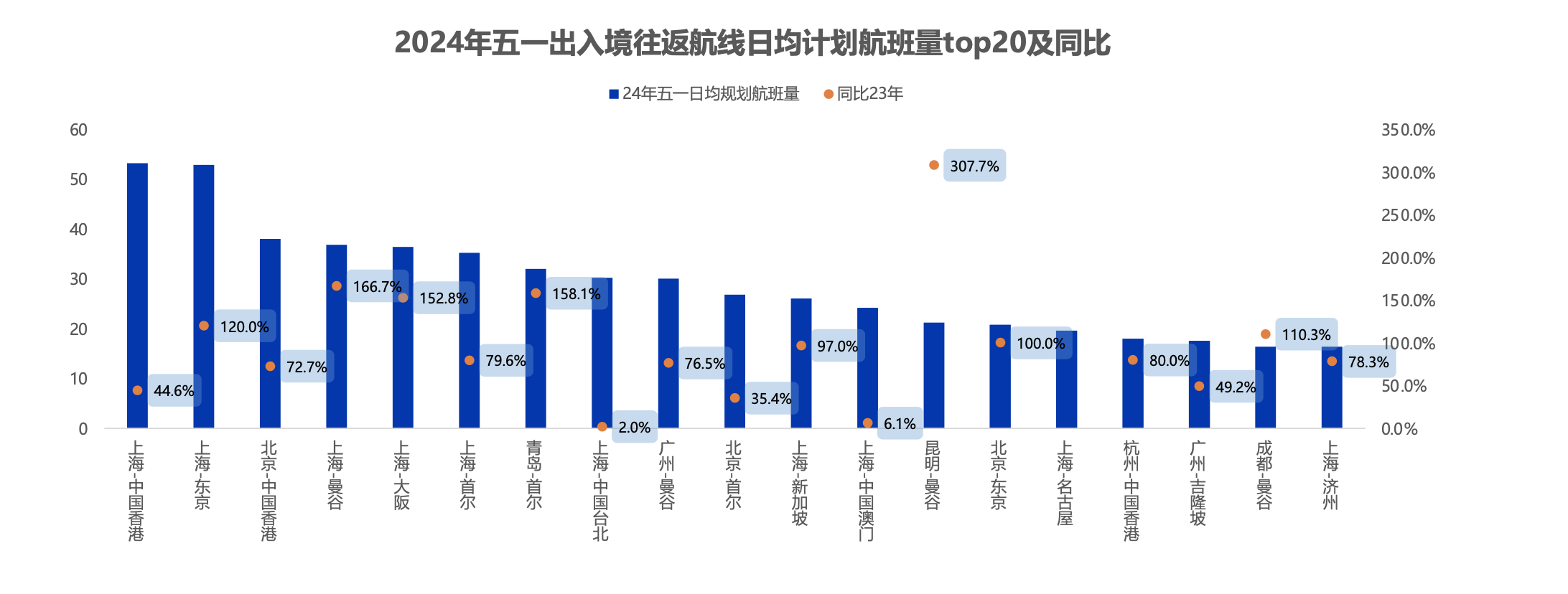

业内人士指出,《规定》实施后,以2022年数据测算,公募基金股票交易佣金总额将由188.68亿元下降至126.36亿元,降幅为33.03%,每年为投资者节省62.32亿元的投资成本,同时基金管理人、证券公司内部管理制度更加完善,交易佣金信息披露更加透明,监管执法更加严格,投资者利益得到了有效保障。

费率改革含四方面内容

本次费率改革统筹公募基金行业改革和发展,坚持稳妥有序推进。为避免费率“陡升陡降”,按照“管理费用-交易费用-销售费用”的实施路径分阶段推进费率改革。《规定》的发布,标志着公募基金行业第二阶段费率改革工作正式启动。

此次《改革》进一步优化交易佣金分配制度,同时落实中央金融工作会议精神,全面强化公募基金证券交易行为监管。主要包括四方面内容:

一是降低公募基金证券交易佣金费率。在全面实行股票发行注册制改革背景下,客观看待证券公司研究服务为提高基金管理人投研服务能力、助力权益类基金发展发挥的积极作用,同时合理调降公募基金的证券交易佣金费率。

二是降低证券交易佣金分配比例上限。结合行业实际情况,将权益类基金的佣金分配比例上限由30%调降至15%。考虑到小管理人的交易单元管理的难度和券商运营交易单元的成本,对权益类基金管理规模不足10亿元的管理人,维持佣金分配比例上限30%。

三是强化内部制度约束和外部监督制约。落实中央金融工作会议精神,全面加强金融监管,明确基金管理人、证券公司相关禁止性行为及基金托管人的监督职责。中国证监会将全面加强交易行为监管,对相关违规行为从严从重问责。

四是进一步优化信息披露内容和要求。新增基金管理人层面整体交易佣金费率水平和分配情况披露要求,相关披露模板由基金业协会另行发布。

让利投资者,公募佣金总额降幅超33%

《规定》实施后,投资者承担的综合费率将进一步降低,同时有助于证券公司专注提升机构投资者服务能力,提供更加优质的证券交易、研究服务等,促进形成良好的行业发展生态。

业内人士表示,《规定》实施后,以2022年数据测算,公募基金股票交易佣金总额将由188.68亿元下降至126.36亿元,降幅为33.03%,每年为投资者节省62.32亿元的投资成本,同时基金管理人、证券公司内部管理制度更加完善,交易佣金信息披露更加透明,监管执法更加严格,投资者利益得到了有效保障。

“同时,将全面加强公募基金证券交易监管,引导基金管理人合理分配交易佣金,优化完善交易佣金信息披露等要求。”上述人士表示,还将推动证券公司加强交易单元出租、使用等环节的管理,加强证券交易服务能力、研究服务能力建设,在证券交易、研报解读、跟踪研究等方面提供更加专业、优质的服务,有利于推动证券基金行业长期健康发展。

华夏基金总经理李一梅表示,2023年基金行业规模首次超过了银行理财,成为整个财富管理重要的主力军当中的一份子。在整个宏观经济大转型背景下,公募基金规模的逐渐攀高,说明投资者开始逐渐打破保本保收益的观念,逐步一起接受净值化理财的财富管理理念。深耕居民财富管理,公募基金任重道远的。2023年公募基金费率改革正式启动,全面优化公募基金费率改革的措施,让利投资者,持续推动高质量发展。

第一阶段费率改革成效渐显

今年7月,证监会公布《公募基金行业费率改革工作方案》(以下简称《方案》),拟在两年内采取15项举措全面优化公募基金费率模式,稳步降低公募基金行业综合费率水平,目前第一阶段工作已完成,第二阶段工作正式启动。

《方案》实施以来,基金行业掀起了一波“降费潮”。新产品注册方面,自7月7日起,新注册的主动权益类基金统一执行“管理费率不超过1.2%、托管费率不超过0.2%”的上限标准。同时,全行业136家基金管理人陆续发布公告,将旗下存量主动权益类公募基金产品的管理费率、托管费率统一下调至1.2%、0.2%以下。按2023年6月底规模计算,公募行业每年为投资者节约费用支出合计约140亿元。

同时,稳慎推出首批浮动费率试点产品。2023年8月25日,证监会注册公募行业首批20只实施浮动管理费率试点产品,包括与投资者持有时长相挂钩的公募基金9只、与投资业绩相挂钩的公募基金8只、与产品规模相挂钩的公募基金3只。浮动费率产品试点,进一步完善了公募基金产品谱系,突出对投资者的合理让利与对管理人投资行为的约束,为投资者提供了更多选择。

监管部门还进一步优化完善公募基金交易结算模式。2023年9月13日,证监会正式印发《关于进一步优化公募基金管理人证券交易模式有关事项的通知》,推动券商交易模式提质增效、提升服务能力,同时允许符合条件的公募基金管理人根据自身业务发展需要自主选择交易模式,进一步降低中小基金管理人的运营成本,有效地缓解费率改革对行业中小基金管理人的影响。

创新产品频出,促行业优胜劣汰

基金降费有助于推动各参与主体保持高水平竞争,促进行业优胜劣汰,是行业转向高质量发展的必经之路。在公募降费的影响下,不少基金产品频出,基金公司比拼服务质量和投研能力,以ETF的为例,基金公司非常重视ETF的新发和持营,不少ETF产品规模逆势增长。以股票型ETF为例,截至11月29日,今年以来超过一半的股票型ETF规模增长,全市场可统计的705只股票型ETF份额合计增长3935.02亿份。

并且,ETF领域重磅新品频出,头部公司积极上报新品,产品发行也非常密集。比如11月以来,多只深证50ETF、上证科创板100ETF开始发行,还有创业板中盘200ETF等产品获批,众多ETF集中发行,对基金公司的销售能力提出非常高的要求。

从第一阶段费率改革举措实施效果看,市场普遍认为,第一阶段费率改革有效降低了投资者成本,彰显了行业自我革命的决心。统筹改革和发展,降费幅度符合行业发展阶段特征,有利于保持行业稳健发展势头。费率改革举措有利于优化行业生态,投研核心能力扎实的机构将更具竞争力,并吸引各类中长期资金通过公募基金加大权益类资产配置,为全面实行股票发行注册制保驾护航。

暂无评论内容