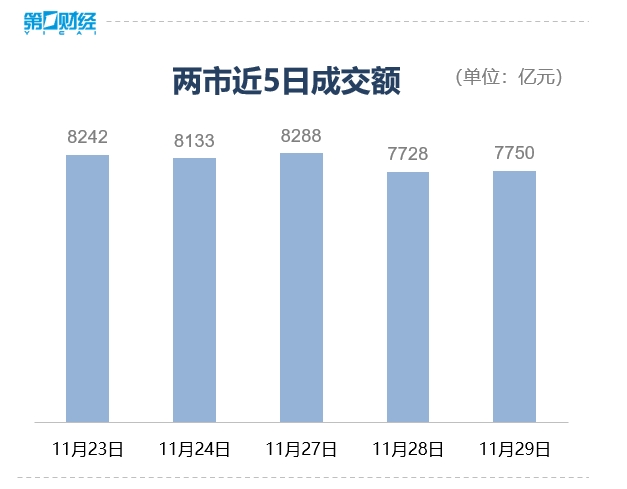

昨天(12月11日)的探底回升属实让人惊喜。

一早开盘,白酒板块的下跌把指数带下了水,12月9日,国家统计局公布了11月份全国居民消费价格指数(CPI),同比下降0.5%,环比下降0.5%。低于预期,使得消费板块承压。

不过午后,白酒跌幅有所收窄,加上券商板块放量拉升,助力了指数回暖,游戏、煤炭、半导体等板块同样拉升上涨。

周末也有好消息传来,上市公司又开启了一波回购潮,用真金白银提振市场信心。

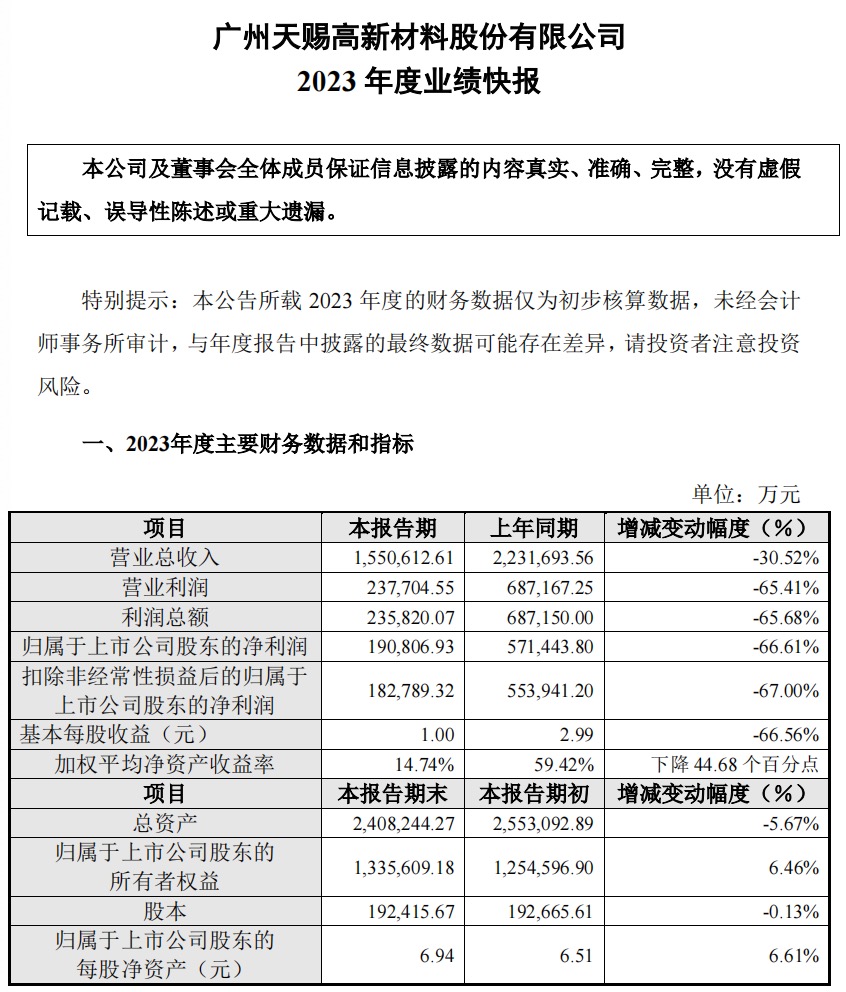

12月10日,亿纬锂能、天赐材料、珀莱雅、深圳能源等40多家上市公司发布了回购或董监高增持上市公司股份的公告。

此前10月,也有多家央企发布公告回购和增持,包括宝钢股份、中远海控、中国石化、中国移动等。和上一次不同的是,这次的自购超密集发布回购或增持的公司规模相对较小。

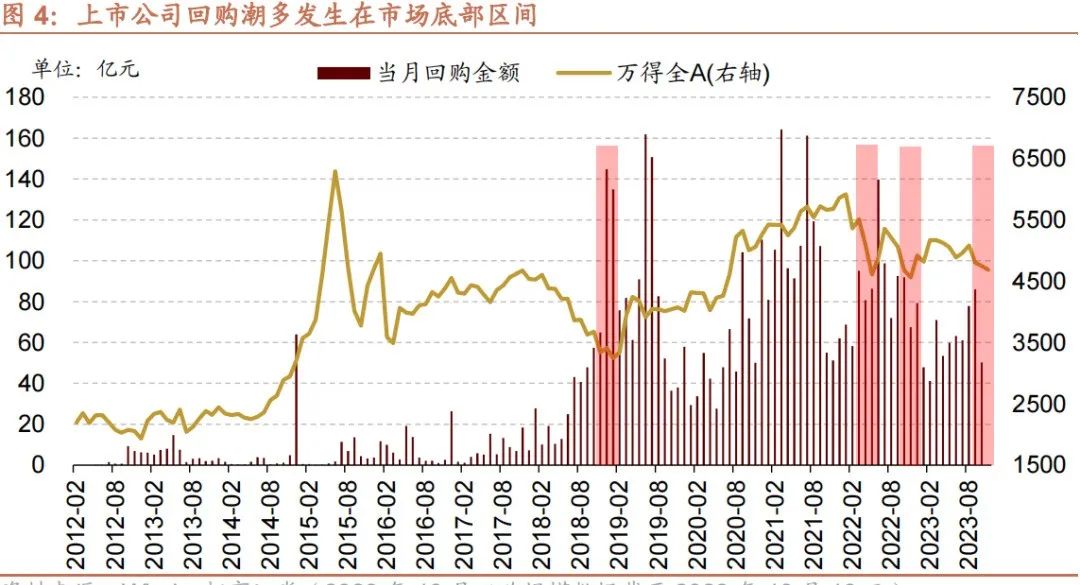

招商证券研报数据显示,历史上回购潮基本同步或略有领先市场底。如2018年10月19日,市场第一次见底后,11至12月上市公司回购规模大幅提升,回购金额达210亿元,且持续回购至2019年1月。随后,市场在2019年1月3日第二次见底回升,期间间隔54个交易日。2022年4月26日,受疫情影响市场第一次见底,2022年3月份回购规模再度上升至95亿元,9至10月达到第二个回购规模高点,市场同样于10月31日见底回升,期间间隔125个交易日。

(图片来源:招商证券研究所《上市公司回购规模回升,市场流动性边际改善——金融市场流动性与监管动态周报》,发布时间:2023/10/17,统计区间:2012/2/1~2023/10/16,不作投资推荐)

华福证券也表示,近年来,证监会多方面鼓励、支持上市公司开展股份回购,A股市场回购规模整体稳步增长。通过复盘我国整体回购发展历程,并结合整体市场行情可知,回购相关政策调整时点多见于市场底部时期。因此,当下“回购潮”的再起,亦或是市场底的再次夯实。

有人已经满仓

近日,知名小说家紫金陈发文称,已经满仓。

12月7日,紫金陈在公开平台表示,港股年线四连阴创历史纪录,押明年收中阳线,已经满仓,除非极端情况,否则不会动场外资金了。今年收益最好的居然是大额存单,五月份3.多买的,现在转让年化高达五个点。(以上观点来自紫金陈个人公开平台,不代表天天基金的立场与观点,不做投资推荐。)

(以上观点来自紫金陈个人公开平台,不代表天天基金的立场与观点,不作投资推荐。)

后一天,紫金陈继续发帖称,港股年线四连阴创历史纪录后,明年正收益概率极其高,这是数学概率问题。袋子里有6颗绿球和6颗红球,第一次抽的概率是50%,但当连抽四颗绿球后,下一次抽红球的概率就到了75%了。用排列组合的算法,连抽五颗绿球更是小概率事件。

所以甭管中间过程涨还是跌,这个位置港股明年大概率正收益。港股正收益,A股也大差不差。(以上观点来自紫金陈个人公开平台,不代表天天基金的立场与观点,不作投资推荐。)

(以上观点来自紫金陈个人公开平台,不代表天天基金的立场与观点,不作投资推荐。)

虽然紫金陈是个悬疑小说家,但他很喜欢炒股,2005年就开始学习炒股,在此前的一次采访中,紫金陈说自己的投资策略就是下跌建仓,利用现金流抄底。

前不久的9月份,紫金陈也透露过自己觉得港股受美元影响的利空已经出清,估值够低,AH溢价也在历史高位。因此,他暂时选择了北京汽车、北控水务集团、龙源电力等具有安全系数的标的,并在9月15日“晒出”了成交单。从成交单来看,他单日合计买入超30万港元。

2个月后的现在,紫金陈再度表示看好港股,并表示已经满仓。

对于港股而言,年内,恒生指数已经跌了18.33%。(数据来源:东方财富Choice数据,统计区间:2023/1/1~2023/12/11,不作投资推荐)

中国银河证券首席策略分析师杨超表示,2021年以来港股的下调接近历史极值水平,港股估值已处于历史较低水平,港股投资价值凸显。当前经济周期正从底部回升叠加稳增长政策支持,增长斜率有望上升,支撑港股走出底部。

不过任何策略只有适合自己的才是最好的,大家还是要根据自己的资金和投资需要合理配置,不要盲目梭哈,避免到真的机会来的时候没有子弹了。

年末会是熊牛转换之时吗?

那么昨日的探底回升,是不是意味着A股已经跌到底了呢?

从估值、换手率、股权风险溢价等指标来看,目前上证50的PE分位数已经低于2005年和2008年两次大底时的水平,处于20%以下;上证50的换手率分位数已接近2012年以来的最低水平,处于25%左右;上证50的股权风险溢价已达8.0%,接近历史最高的8.8%的水平;上证50板块内200日均线以上个股占比已跌至20%,创了历次大底的最低水平。

(图片来源:华金证券研究所《当前市场在担忧什么?》,发布时间:2023/12/10,不作投资推荐)

华金证券认为反映经济增长预期的上证50指数的价格已经充分低,股价反映的经济预期可能已充分悲观。

对于后市,中信建投研报复盘历史后认为历史上多个周期拐点出现在岁末年初。

主要有三大原因,一个是资金因素,社会融资规模增量呈现较强的季节性,往往一季度为全年顶点,而四季度为全年低点。年末资金面较紧张,而年初往往有更多的流动性支持。

第二个是机构排名博弈,年底机构排名博弈将较为激烈,会出现明显的调仓迹象,操作更加谨慎。部分产品为兑现业绩,会选择减仓年内涨幅较高板块,转向政策高发或防御属性较强的板块。

第三个是政策因素,岁末年初往往是会议高峰期,政策密集公布,伴随着政策基调的拐点变化,尽管投资者还没看到实质性的经济数据改善,但是已经开始预期未来的经济改善。

历史上对应的典型的岁末偏弱行情随着政策预期扭转完成熊市到牛市的转变分别是2008-2009年;2018-2019年;2011-2012年;2013-2014年。

(图片来源:中信建投研究所《中信建投策略陈果:从2018年底部看熊牛转换》,发布时间:2023/12/11,不作投资推荐)

对于今年的行情,中信建投认为,从宏观角度看,岁末年初主线仍为国内政策发力的预期。短期内,经济基本面修复波折会加强政策刺激的预期,在这种情况下,产生预期-修正预期会持续反映于A股市场的震荡过程中。

此外,经济结构面临重塑,曾经以房地产、财政和信贷为核心的宏观经济框架也面临重构,单一宏观驱动力对经济的支撑有限,这种变革使得市场一边下调对总量的预期,一边仍然乐于追逐结构性热点。2024年国内外经济增长预期差将成为另一条主线,美国经济持续的韧性在最近的高频数据中显露疲态,2024年降息预期变化,海外流动性拐点也有望成为明年阶段性的主题。

并且从18年市场底部运行规律可以得到两个启示:

首先,市场信心再度下行过程中红利策略或仍将占优,但进一步展望后期,若政策能如期发力、市场情绪切换,看涨期权思维(券商)+产业周期确定性上行(科技+智能驾驶)的配置或将迎来相对更强的相对收益表现。

其次,关注最后一跌期间表现相对强势且分子端景气具备后续支撑的品种,有可能将率先走出底部并成为反弹领涨的主力军。

总之,面对现在3000点下方的市场,不妨乐观一些,虽然行情总是瞬息万变,但仍然会遵循周期规律,没有只涨不跌的市场,也没有只跌不涨的指数,正所谓物极必反,转机往往就存在于最为悲观的时候。

(原标题:突发反攻!有人已经满仓!)

(责任编辑:138)

暂无评论内容