“想从股票上赚钱,先要学会输。”

《繁花》里的这句台词,成了A股股民在2024年开年的自我安慰。

自2021年2月10日见顶后,偏股混合基金指数就进入漫长的下跌…而2024开年的惨淡开局,更是让投资者纷纷破防。

对大多数人而言,如果说在之前下跌的两年间心态还可以勉强支撑,又熬了一年却发现距离“回本”仍然遥遥无期,难免会陷入极度悲观,甚至失去信心。

但资深玩家爷叔还有一句话,这个市场有时候“不是比谁赚钱多,而是比谁活得长。”

越是感觉“前路迷茫”的时候,越是应该用理智分析,回归投资的底层逻辑。当前A股处于什么位置?如何在底部苟住?

当前A股处于什么位置?

极端的悲观预期时常会催生极端的价格,当前的A股已有多个指标触及历史极值,来到明显的底部区域。

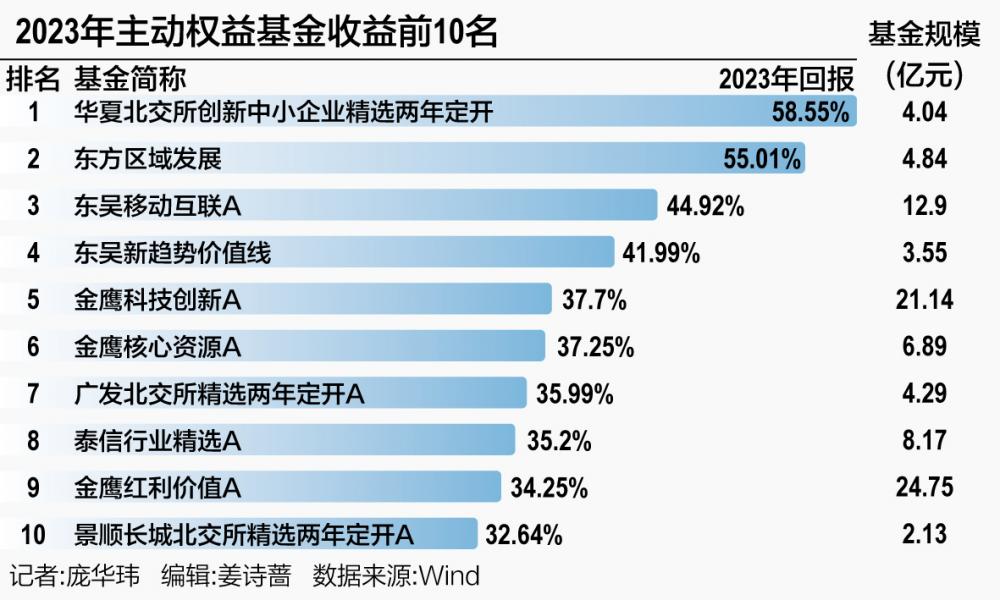

①“极端”的估值

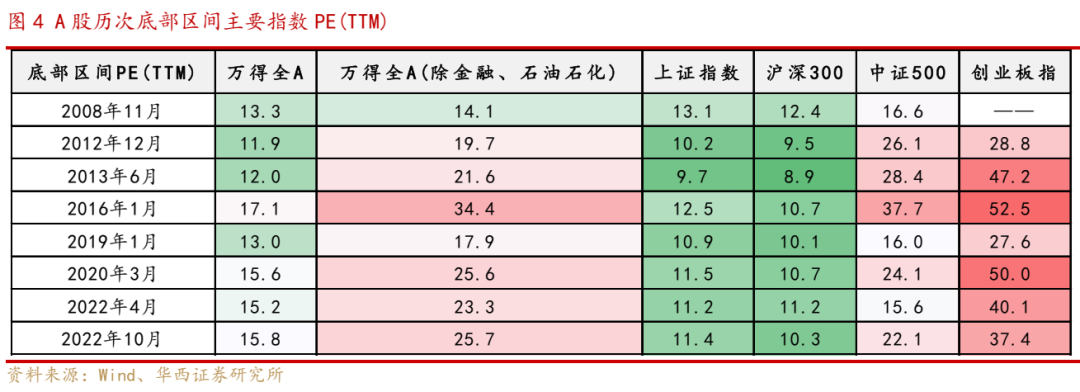

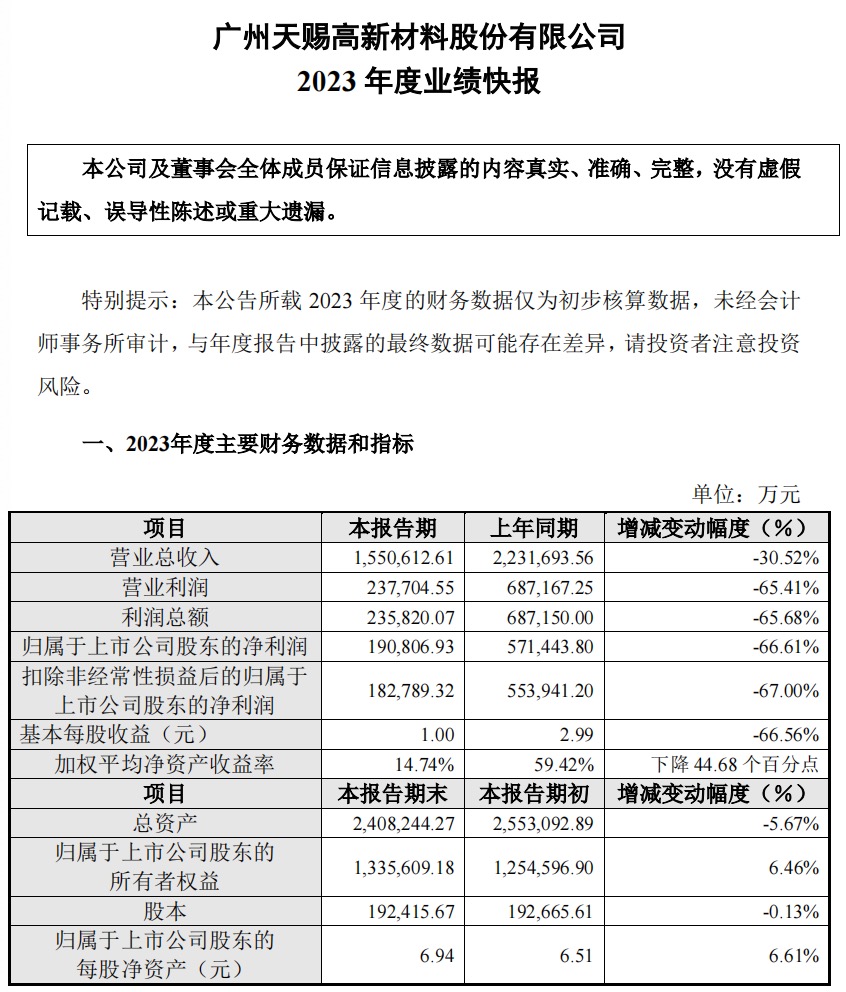

经历了近三年的低迷之后,A股真的不贵了。主流宽基指数的估值已经悉数回落至“便宜”的水平,与A股历次底部区间相接近。

均值回归是投资中的基本常识,在低谷来临的时候,往往意味着长期机会的出现。以沪深300指数为例,目前市净率仅为1.17倍,而近十年的平均值是1.52倍,均值向下一个标准差则是1.31倍(下图深蓝色虚线)。

沪深300指数近10年市净率

(来源:Wind,截止2023-12-22)

以史为鉴,每一次市净率向下击穿1.31倍,都对应着一个大周期的相对底部,如果可以克服对熊市的恐惧,以逆向思维在此阶段买入并长期持有,往往可以收获颇丰。

事实上,本轮熊市的主因之一是由于风险偏好剧烈下降带来的估值收缩,这一过程已经持续了近三年,追平了A股在2016-2018创下的最长连续估值收缩时间。在估值收缩的弹簧已经被压缩到极致之后,未来的估值扩张行情理应成为当下的期待。

②“极端”的股债性价比

从衡量股债投资相对性价比的风险溢价来看:

-

上证指数的风险溢价已经回升至2010 年以来83.4%的历史高位;

-

沪深300、中证500指数分别达到2010年以来91.8%、93.6%的极高水平;

-

创业板指的风险溢价水平更是一度突破历史新高。

回顾近十年历史,类似的“较高配置性价比”区域可以追溯到2012年12月、2016年1月、2019年初、2020年3月底、2022年10月。以2012年、2016年以及2019年为例,历史上A股从底部反转后的上涨平均可持续2-3年,期间沪深300最大涨幅56%-166%。印证了那句——机会是跌出来的,市场往往在最悲观的时刻酝酿转机。

(来源:Wind,海通证券研究所,指数过往涨跌幅预不预示未来表现,不代表投资建议。)

③“极端”的量能

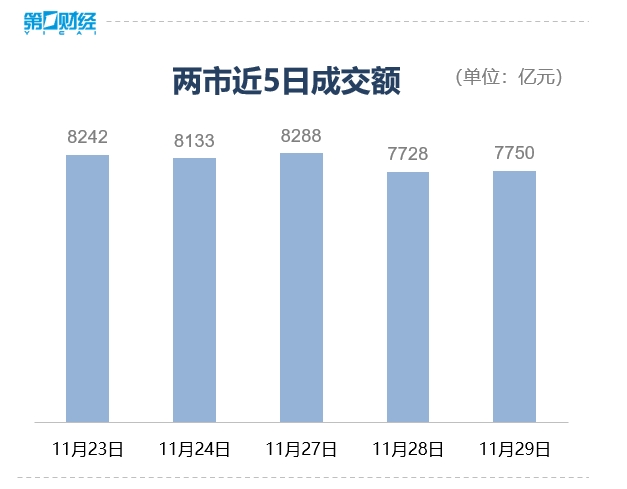

近期市场交投清淡,两市日成交数次触及7000亿左右的冰点。复盘历史,历次底部区间,市场成交额通常较前期高点萎缩25%以上,近三年分位数通常较前期高点萎缩30%以上。2008年、2012年和2016年底部成交额回落幅度均超过70%,2012年和2019年底部成交额分位数几乎位于三年最低。

当前来看,2023年12月A股成交额(MA10)最低回落至7000亿元,较前期高点萎缩39%;成交额三年分位数为4%,较前期高点回落82%,与历次底部特征较符合。复盘历次成交额缩量“近腰斩”时刻,市场后续企稳反弹概率较大,胜率、赔率均较为理想,因而有一句话说:缩量期、布局期。

④“极端”的交易情绪

从交易拥挤度来看,多数行业的交易情绪已经降至历史较低水平,即拥挤度处于较低或中等偏低水平。尤其是以新能源、半导体、汽车为代表的大盘成长方向,拥挤度已经回落至历史极值,表明相应的悲观情绪可能已经充分发酵。(来源:兴业证券)

从换手率来看,历次底部区间市场换手率分位数降幅通常较前期高点有明显回落。当前来看,2023年12月底A股换手率(MA10)回落至0.9%,位于近三年4%分位,分位数较前期高点回落43%,与历次底部特征较符合。

下跌的过程也是风险释放的过程,从理论上来说,当跌幅达到了一定的量级、成交拥挤度重回冷清,说明市场筹码已经有所出清,乐观的人再一进场买入,反弹也就不远了。

同时海通证券复盘2005年以来开年下跌的行情发现,开年下跌和全年行情关系不大,关键在于股市所处的位置和当时的政策环境,估值低位且政策氛围偏暖时,开年下跌后全年行情依旧可期。(来源:海通证券)

考虑到以市盈率、股债性价比等指标来衡量,A股估值已处于历史较低水平,从政治局会议定调、到近期PSL落地,政策仍在不断加码;市场向上的机会理应大于向下的风险。

投资者应该做好哪些准备?如何操作?

极端的悲观预期时常会催生极端的价格,当前的A股已有多个指标触及历史极值,来到明显的底部区域。

第一,知道我们当下“身在何方”,屏蔽噪音干扰。

往深处剖析,虽然新周期是否已在当下到来难以精准预判,但可以确定的是,当前外部环境看似有风险,但极端的市场表现说明经济、政策、市场情绪三重预期均处谷底,一方面,低位下杀风险有限;另一方面,市场已经过度定价了这些悲观预期,无论在经济还是政策方面才更有出现预期差的可能性。

我们习惯了对于市场趋势“线性外推”,在乐观的时候更乐观,在悲观的时候更悲观,这是人性使然。但万事万物都逃不开“周期”二字,股市也会呈现出明显的牛熊周期轮回,总是潮起又潮落,尽管潮起多高、潮落多深较难预判、次次不同。市场先生自有它长期运行的法则,涨多了会跌、跌到位了也必然会涨,这是颠扑不破的规律。

我们可以清晰地认识到我们现在正处“寒冬”,尽管不知道哪天最冷,但冬天过去了,春天一定会到来。当下不少资产已经连续下跌了三年,成为低价的筹码,接下来再“熊”一年的概率似乎远低于走牛的可能性。

第二,重新审视持仓与投资,重视稳健类资产配置。

即便当下已经处于底部,但底部不是一个点,而是一个区间。我们要有更理性的心理准备,战略上做好布局,心理上做好防线,忽略干扰因素,好好工作、经营生活,对市场保持信心。

对于正在经历浮亏的投资者,如果在这个位置贸然清仓,或许很难成为最优解。尤其是等得起的“闲钱”、“长钱”,不妨边走边看。因为真正决定是否应该买入/卖出的,是资产目前的价格是否合理。在大级别的底部区间选择放弃,很有可能是已经熬了一整夜,却倒在拂晓前,错过黎明时分的日出。

如果当前的市场波动已经严重影响到我们的心态,也可以适当降低权益类基金的比例,买入固收+或者纯债型基金,毕竟我们投资的本质也是为了更好的生活,不应本末倒置。

当然,转换也不是立即全部转成另一只基金,可能买入的面临回调,卖出的正好反弹,容易“两头挨打”,可以先逢高转换一部分,再徐徐图之。

第三,建立适当的心理预期与心理防线,不要“盲动”。

对于想要加仓抄底的投资者,当下的位置的确属于“模糊的正确”,但不能一把梭哈、操之过急,避免“抄底到半山腰”影响心态,就连股神巴菲特也自认不能买到绝对的低点。可以采取分批买入或者定投的方法来布局,降低抄底错误的风险,也为未来的行情积累筹码。

此外,谨慎使用杠杆抄底。底部区间的波动时常会放大,而一旦启用了不合理的融资与杠杆,复杂的心态和情绪变化极易影响操作,反而更容易放大伤害、造成真正的风险,也就是“本金的永久性损失”,使得自身陷入了“赌徒”的困境。

股市牛熊周期周而复始,看似“这次不一样”,其实“每次都一样”。对比历史上底部特征,多个指标显示,当前即便不是最底部,也与最底部相距不远。不要在顶峰时慕名而来,也不要在低谷时转身而去,保持在场,以时间换空间,或许才是投资中最朴素的方法。

世间繁花终将落去,低到尘埃里又会开出新的花,周期的齿轮转动永不停歇。我看到那些岁月如何奔驰,挨过了冬季,便迎来了春天。

(文章来源:华夏基金)

(原标题:冬天还有多久会过去?如何等冬天过去)

(责任编辑:138)

暂无评论内容