2024年开年以来,在经历“开门不红”之后,沪指重回2900点下方。面对A股的接连震荡,不少投资者倍感焦虑。借用一个近年来比较火的说法,就是开始陷入“精神内耗”。

投资者普遍关心的问题是:“到底要跌到什么时候?”“年前好不容易涨了一些,怎么又跌回去了?”“要不要趁反弹卖出?”“已经亏了30%了,要不要加仓拉低一下成本?但要是继续跌怎么办?”……

每一轮下跌的尾声向来都是由带血的筹码浇筑而成的,这个位置的确难熬。在磨底区间,又该如何缓解投资中的“精神内耗”呢?

拒绝“精神内耗”,用数据说话

拒绝“精神内耗”的第一步,是用数据说话,也就是用事实说话。很多时候,我们会出现“精神内耗”其实是因为想得太多,与其自己在心里纠结担忧,不如用事实说话,看看当前的市场处于什么位置。

第一组数据:

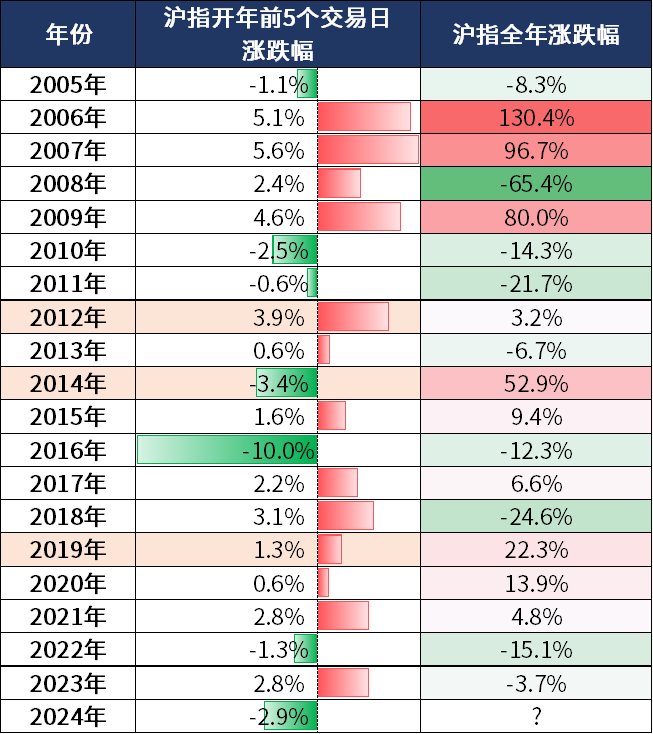

对A股而言,“开年不红”并不意味着全年没有行情。如果以上证指数来刻画A股的走势,其实自2005年以来,开年下跌的情况出现过7次,但在这7次开年下跌对应的全年行情中,有10、11、16和22年的4次下跌,也有12、14和19年的3次上涨,14年和19年更是公认的两轮大牛市的起点。

(来源:Wind,指数历史走势不预示未来表现)

海通证券对这些年份进行分析后发现,开年下跌和全年行情关系不大,关键在于股市所处的位置和当时的政策环境,估值低位且政策氛围偏暖时,开年下跌后全年行情依旧可期。(来源:海通证券)

考虑到以市盈率、股债性价比等指标来衡量,A股估值已处于历史较低水平,从政治局会议定调、到近期PSL落地,政策仍在不断加码;结合复盘发现的规律,“开门锤”之后,市场向上的机会理应大于向下的风险。我们要做的是多一份耐心,共同度过黎明前的黑暗。

第二组数据:

从2008年6月12日上证指数收盘首次跌破3000点开始,“3000点保卫战”前前后后打了超过15年,每次都经过了一定的拉锯,身处其间的投资者心情自然经历了跌宕起伏。尽管上证指数多次跌到2900点甚至更低,但“3000点保卫战”最终都取得了胜利。

(来源:wind,2008.06.02-2024.01.09)

“贾人夏则资皮,冬则资絺,旱则资舟,水则资车,以待乏也”,商圣范蠡的生财之道告诉我们,学会逆向思考,才能在商机到来之前抓住机会。投资也是如此,让你头皮发麻的至暗时刻,或许正是黎明前的黑暗,逆向思考可能会有意想不到的收获。

如果在沪指3000点下方买入偏股混合型基金指数:

-

持有6个月、1年、3年、5年的平均收益率分别为11.56%、22.47%、46.08%和61.99%;

-

持有6个月、1年、3年取得正收益的占比为70.98%、83.32%和86.05%,如果将持有期拉长至5年,则取得正收益的比例上升至100%!

(数据来源:Wind,数据区间:2007.01.01-2022.09.30,计算方法:统计上证指数对应点位以下,持有万得偏股混合型基金指数(885001.WI)6个月、1年、2年、3年、5年的收益分布水平。指数历史业绩不预示未来表现,不代表基金产品收益)

第三组数据:

即使市场处于3000点以下的震荡磨底期,也不用过于恐慌。统计过去15年来,上证综指历次耗时较长的3000点以下的区间共有四段:

(数据来源:Wind,区间:2007年至2021年,指数历史业绩不预示未来表现)

假设我们从大盘跌破3000点起,每月定投上证综指1000元,到重回3000点时终止。3000点到3000点,仿佛买了个寂寞。

但令人惊奇的是,在这几个时间段的定投均获得正收益,而且,区间相对振幅越大的、持续越长的,定投总收益率越高。

(数据来源:Wind,定投公式:定投收益率=[(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))]-1。使用U8指数定投计算器计算,以上证综指为模拟定投标的,定投方式为月定投,红利再投资,定投金额为1000元,以上同期上证指数涨跌幅:-0.53%、1.15%、0.65%、0.19%,指数复合年平均收益率依次是:31.64%、11.32%、7.50%和16.88%),此数据为历史模拟收益率,模拟收益不代表历史的真实收益,也不代表未来的预期收益。)

避免“精神内耗”,保持良好心态

避免“精神内耗”的第二步,是尽力保持情绪稳定,培养良好的投资心态。

第一是“减少关注”。

这里并不是指我们就不用去关注经济、政策上的重大消息了,而是少听那些庞杂的小道消息。很多时候我们会焦虑,往往是因为接触的信息过多。

有一个专业的医学术语叫做“信息焦虑症”,指的是人们在短时间内接受过多繁杂信息,大脑中枢来不及分解消化,产生的一系列自我强迫和紧张的症状。

事实上,市场的短期涨跌本就难以预判,而可能影响市场趋势的无非就是宏观经济、政策、市场流动性等方面,可以适当关注。其它庞杂的资讯,例如每次市场底部都不会缺席的各路悲观言论,如果你本身就心理承受能力不好、容易焦虑,不如少关注,“眼不见为净”。

第二是“减少比较”。

比如说,张三持有的某只指数基金最近一年赚了2%,在不易的市场环境中本来是很值得开心的事情,可是一对比某只加入自选没有买,最终上涨了10%的基金,顿时觉得自己的折腾失去意义,好像连快乐都没有了;李四今年不亏也不赚、还跑赢了大盘,本来风险控制得很好,但想到自己前几年动辄20%的收益,又开始心理不平衡了。

市场是有牛熊周期的,板块和风格也在轮动之中,不同的市场阶段本来就具有不同的特点,专注自己专注当下,否则很容易在反复比较中心态失衡。没有一种策略可以战胜全部的市场环境,但风水轮流转,只要投资逻辑还在总会有各自亮眼的时候。随着市场逐步走出底部区间,市场风格迎来切换,相关基金也会再起东山。

第三是“减少操作”。

如果你持有的是开放式基金,看着账户里每天涨跌不定,很容易就产生“如果我前几天卖了,就能少亏2000”的想法。好的投资,不应被“情绪”左右,避免“投资内耗”应该适当减少交易决定,充分理解当前市场所处的位置,减少查看账户的频率,根据市场行情变化和自身的风险收益偏好做好动态分配与资产配置,才是更科学的应对方法。

以定投为例,如果我们认识到定投是一项长期投资,那就要做好个人的财务计划,哪一部分的钱用于生活支出,哪一部分钱用于定投等等,做到“手中有粮,心中不慌”。所谓“流水不争先,争的是滔滔不绝”,只有长远的现金流规划,才能保证定投如期进行,也就不会错过低位摊薄成本的时机。

总之,摆脱“投资内耗”的方法,总结起来也并不复杂,理性看待市场涨跌,合理设置收益预期,不盲目比较,不频繁操作,坚持定投、长期持有,其实就是避免“投资内耗”的不二法门。

“宠辱不惊,看庭前花开花落;去留无意,望天上云卷云舒”,少一分焦躁,多一份豁达,或许我们的长期投资之路,会走得更加游刃有余。

(文章来源:华夏基金)

(原标题:如何治好投资中的“精神内耗”?让这组数据给你信心)

(责任编辑:138)

暂无评论内容