金价一路“狂飙”,历史新高的旗帜,一次又一次被刷新。

历史新高之后,如何看待金价的走势?还能不能配置黄金?普通投资者又该如何考量布局?

如何看待金价未来的走势?

——把握三个维度的时间窗口

20世纪70年代以前,全球货币体系事实上以黄金为“锚”,美元盯住黄金,西方主要货币盯住美元。1971年8月布雷顿森林体系崩溃后,宣告了黄金挂钩时代的终结。

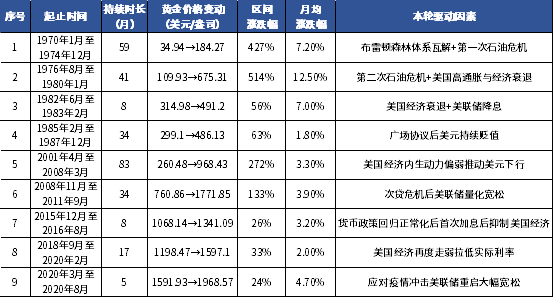

不过,自彼时起算,黄金已经经历了9轮完整的大行情,平均持续32个月、平均涨幅172%。

资料来源:Wind,华安证券。注:统计美元计价的伦敦黄金现货价格,第8段和第9段虽然时间上相连,但驱动因素不同且中间经历了大跌,因此划分为两个阶段。

在历史的长河中,每一轮黄金牛市的助推因素都与其时代脉络紧密相扣、各有不同。然而,无论时代如何变迁,本质上都没有背离与黄金自身特征息息相关的三条真实定价逻辑:

第一,黄金不生息,但持有美国国债有利息,所以全球通用货币(美元)对应资产的名义利率越高,黄金价格越低;

第二,黄金能抗通胀,而美元会随通胀贬值,所以全球通胀越高,黄金价格越高;

第三,黄金能避险,所以当全球通用货币的信任度越低,黄金价格就越高。

本轮黄金上涨周期始于2022年11月,至今持续16个月、涨幅超过40%,相较于历史周期,这样的程度似乎并不罕见。

但本轮最大的特点是,金价的大涨伴随着美国实际利率中枢抬升,表面实际利率不再能有效解释黄金价格波动。

在刚刚过去的小长假,最新公布的美国3月非农就业新增达30.3万人,创下一年最大增幅,美联储降息预期不断降温,美元和美债利率同样迎来反弹。两相背离之下,黄金和美股似乎有一个涨错了。

追本溯源,逻辑的底层是全球政经体系重塑过程中,黄金避险属性的极致演绎,涨的是反美元的“脆弱性”。

招商策略指出,黄金价格与美国的利率水平同时上升,其背后的成因离不开美国国债供给的无限增加导致的货币贬值效应。

随着美国大选的钟声渐近,拜登政府希望维持经济稳定,以获得更多的政绩和扭转选民的支持率。从去年年底到今年年初,美国的经济乍看相当不错,然而掩于数字之后的,却是联邦财政赤字的膨胀与美国国债余额逼近10%增幅的暗潮涌动。这意味着,美元的价值正在被蚕食。

虽然从表面上美元指数尚能保持相对强势,但相较于黄金等供给之锚,欧美日整个货币体系都在经历悄无声息地贬值。

从这个角度出发,正如中信建投证券的观点,当前的黄金似乎正处于“高平台上的顺风期”。

展望未来黄金走势,不妨重点把握三个维度的时间窗口。

维度一:美联储的降息拐点动向,历史复盘来看,在美联储降息周期开启之后的6个月里,黄金在海外大类资产中的表现仍然靠前。

维度二:国际政经关系重塑,可能带来金价中枢系统性上移。

维度三:当海外新一轮货币宽松“见顶”后,金价走势将再度锚定“再通胀”的深度和广度。

(来源:招商证券、华安证券、中信建投证券)

如何看待本轮金价的“格局重塑”?

——当黄金成为全球格局变迁的见证者

当传统分析框架遭遇“失效”,从某种意义上讲,黄金成为了全球格局变迁的见证者。

近年来,全球宏观经济的版图被复杂的形势与频繁的地缘政治动荡所笼罩,逆全球化、去美元化的浪潮加速演绎。

俄乌冲突爆发后,美国与西方世界冻结俄罗斯央行美元外汇储备,美国的制裁成为“双刃剑”,导致非美经济体国家对美元安全性存疑,自发削弱了美元的信用体系。与此同时,数字货币的崛起也在无形中侵蚀着美元的霸权地位。

“货币天生不是金银,但金银天生是货币”。理解黄金定价逻辑,更需把握黄金本质——无息低风险的全球“法币”替代物。

在金融市场资产价格大幅波动的背景下,世界各国央行纷纷转向黄金,将其作为稳固外汇储备的锚,最终表现为2022年以来全球央行购金量显著增加,全球央行的黄金与美元储备占比走出明显的“剪刀差”。

中国央行更是成为了全球黄金最大的买家之一。根据中国人民银行最新数据,我国3月末黄金储备达7274万盎司,已是连续第17个月增持黄金。(来源:中国证券报)

当历史的车轮缓缓驶来,这其中所蕴含的信息量,的确值得每一位投资者深思。

还能不能配置黄金?

——不妨厘清三层逻辑

诚然,再好的资产也不会只涨不跌,短期的较快上涨和情绪过热通常会引发技术层面的调整,从而导致国际黄金价格的波动和震荡加剧。而且从投资的角度来看,黄金价格的确波动较大且本身无法生息。

当下投资者考虑是否配置黄金,不妨厘清三层逻辑:

第一层是资产配置。

由于黄金可以对抗通胀和地缘政治风险的特性,以及与股票、债券、大宗商品等其他大类资产走势的低相关性,在家庭资产配置中仍然具备一定的重要性。

当然,黄金更适合作为投资组合的一环而非重仓或单一布局,兴业证券通过研究发现,理论上低风险偏好组合最优黄金添加比例在1%-2%,中风险偏好组合最优黄金配置比例为10%-17%,通常的仓位占比在5-10%即可。(以上仅供示例引用,不构成具体投资建议)

第二层是布局方式。

需要结合自身的风险承受能力、投资预期和资金期限选择适合自身的黄金品种,以一个中长期投资理财的视角来审视这个问题。

目前主流的布局方式包括以下几种:

注:以上仅供示例展示,不构成投资建议

实物黄金向来被视为“避风港”,对于追求安全感与长期价值存储的投资者而言较为合适,但在储存贵金属时需谨慎,以防因磨损而影响其价值。

相较之下,黄金相关的主题基金——例如黄金ETF或黄金股ETF,为市场交易提供了一种更为便捷的选择,但在市场行情火热时,也需要保持理性投资的原则,避免为了高溢价付费。

第三层是投资策略。

无论是追求细水长流的投资长跑,还是快进快出的短线突击,无论是看准时机的单笔投入,还是细水长流的定投播种,投资的关键在于洞察自我,认清自身的风险承受能力和资金管理能力,进而找到更为匹配的投资策略。

世界的确处在流转不息的变化之中,当旧的平衡被打破,新的秩序也需要适应,但这一切并非如想象中的错综复杂。对大多数投资者而言,在看不清市场走势的时候不如选择定投,在合理的资产配置框架比例内多次买入降低择时风险,在达到合意的目标收益率时便逐步收获成果,再逐步展开新一轮投资周期。

(文章来源:华夏基金)

(责任编辑:138)

暂无评论内容