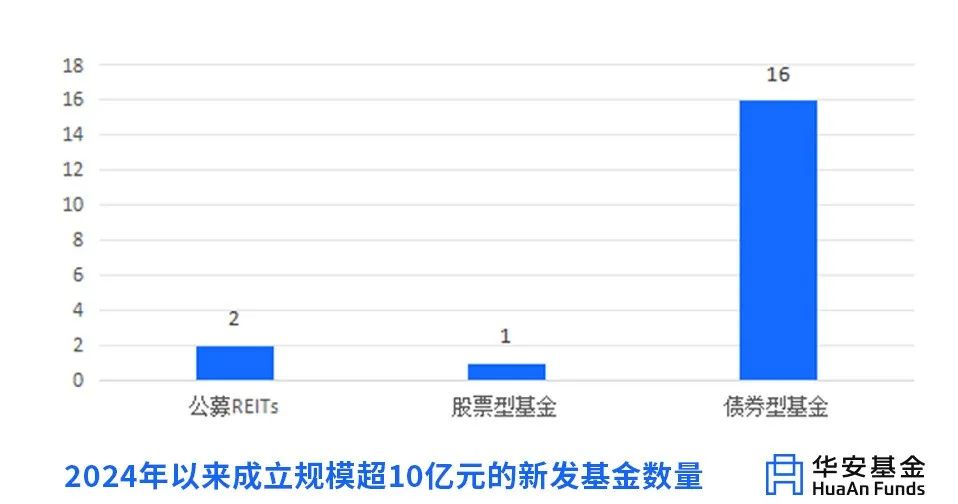

今年以来,在众多新发基金中,债基规模居前,机构也十分青睐债基。

数据来源:Wind,截至日期:2024.2.21

债券基金受追捧,背后的逻辑是什么?

利率下行,利好债券?

国内,2月20日,央行公告1年期LPR持稳于3.45%,5年期LPR则下降25bp至3.95%。这是自LPR改革以来最大幅度的单次下调。

国外,美联储加息周期结束,货币政策将由紧缩转向宽松,美债收益率和美元指数趋于下行,对人民币汇率的压力减轻,减少了对国内降息的掣肘。

宽松的货币政策,释放流动性,利率仍有下行空间。

回顾历史,近十年债券利率整体呈现下降趋势,债券价格整体趋势向上。债券价格与利率为反向变动关系。

数据来源:Wind,统计区间2014.2.2-2024.2.1;注:以中债10年期国债到期收益率代表市场利率,中债-综合财富(总值)指数表示债券价格。

从投资需求出发,很好理解这种负相关关系。

利率下降,导致存款吸引力降低,而股市波动较大,债券作为“避风港”,将受到更多资金青睐,进一步提升债券价格,利好债市。

总之,在利率下行大趋势不变的情况下,债券投资价值仍然可期。

具体该如何配置?

虽然债市可期,但债券交易存在诸多限制,单独购买难以分散风险,故而普通投资者更适合债券基金。

在资产配置中,大家不妨将自己的资金分类,参考“三笔钱”策略,分成活钱、长钱和闲钱。

活钱:主要用于日常开支,比如:生活费、车贷、房贷等。

这类资金除了要保障资金安全,还非常注重流动性。因此,更适合配置具有一定收益并能随存随取的现金类产品。

除了常见的宝宝类产品(货币基金),主投短久期固收类资产的短债基金、中短债基金、同业存单基金等,也是活钱打理的不错选择。

长钱:用于未来规划,这类资产能起到抵御风险、长期保障的作用,在配置组合中充当“基石”角色。

在进行配置时,要立足长期,选取安全边际较高的产品进行投资,踏实走好每一步。

可以选择纯债类基金,只投债券,远离股市起伏,通过赚票息、赚价差、杠杆套息等方式赚取收益。

闲钱:是资金的蓄水池,有一定的进取度,适合布局一定比例的权益资产,以争取较高的投资回报。

如混合一二级债基、偏债混基金、中低风险灵活配置型基金等,大部分资产投资债市,小比例资产投资权益类资产,风险回报高于纯债基金,低于偏股类基金,既不用承担过高的波动,也不会牺牲过多投资回报。

(文章来源:华安基金)

(责任编辑:138)

暂无评论内容